|

|

|

У края финансовой бездны

Дмитрия Голубовского

В конце сентября – начале октября произошло такое множество

экономических событий, что изложить в небольшой статье подробный анализ

стремительно развивающейся глобальной финансовой драмы не представляется

возможным. Придется излагать картину по частям, стараясь при этом угнаться за

стремительным ходом событий…

Часть информации уже устаревает – только-только я хотел написать статью о

неизбежном падении цен на нефть до $70 за баррель в течение месяца, как это

падение уже началось. Надеюсь, что за несколько дней я успею сформулировать все

мысли, и у вас возникнет более или менее ясное представление о том, куда сегодня

пришел мир. Надеюсь, что те ориентиры, которые вы получите, позволят вам в

текущей ситуации действовать самостоятельно на свой страх и риск, не полагаясь

на прогнозы экспертов и обещания правительств, потому в текущей ситуации все,

что говориться авторитетными источниками, говориться исключительно в их

собственных финансовых интересах.

Часть первая. Краткая предыстория глобального кризиса.

Когда в действительности начался тот кризис,

острую фазу которого мы сегодня наблюдаем? Вопрос, на самом деле, риторический,

потому что человечество на протяжении всей своей истории живет в состоянии

перманентного кризиса, от катастрофы к катастрофе. Все социальные катастрофы по

своей сути одинаковы – это властный кризис правящих элит. Нынешнее время

отличается от того, которое закончилось Первой Мировой Войной, только тем, что

благодаря развитым глобальным коммуникациям, катастрофы немедленно затрагивают

всех и каждого жителя нашей планеты, хотя процветание, как и в прошлые времена,

доступно лишь сравнительно небольшой части населения планеты. Кстати, если вы

читаете этот текст, вас можно поздравить с тем, что вы входите в эту

процветающую часть – в те 20% населения планеты, у которых сегодня есть доступ в

Интернет.

Период 1970 – 1980 гг.

Так вот, о кризисе… Надо все-таки с чего-то начать, и я решил начать с начала

70-х годов, когда две сверхдержавы того времени, СССР и США, одновременно

уперлись в естественные демографические ограничения экономического роста. Это

был разгар холодной войны, и обе стороны должны были продолжать любой ценой

финансировать огромные расходы на научно-технический прогресс и вооружения,

чтобы не уступать одна другой. Несмотря на то, что противники исповедовали

совершенно разные по форме идеологии и подходы к управлению, объективная суть

экономики была одинакова для всех, и эта суть заключается в том, что для

развития военно-промышленного комплекса требовались все новые и новые ресурсы,

работа которых уже не приносила отдачи в гражданских отраслях. Содержать и

финансировать их можно было только в ущерб социально-необходимым отраслям

промышленности, ответственным за процветание наций.

В СССР тогда начался период, позже названный «застоем», и характерной чертой в

этот период было постепенное превращение СССР в парадоксальную

высокотехнологичную сырьевую страну, так как научно-технический прогресс и гонка

вооружений финансировались в СССР в основном за счет доходов от продажи нефти.

США в этот же период, в 1971 году, объявили дефолт по золотому обеспечению

доллара, не в состоянии больше поддерживать существовавшую тогда

институциализированную в рамках Бреттон-Вуддских соглашений систему

международной торговли и вывоза капитала, основанную на долларе. Это подорвало

доверие к американскому доллару в мире и спровоцировало высокую инфляцию в

долларовой экономике. Параллельно с этим был создан ОПЕК, вырвавший арабскую

нефть из под контроля «семи сестер» – картеля западных (в основном –

англосаксонских) нефтяных компаний, удерживавших монопольно-низкие цены на нефть

в интересах потребителей из развитых стран. Ситуация для США и их союзников в

Европе усугубилась в 1973 году, когда в отместку за поддержку Израиля Западом

арабы устроили «нефтяной шок», резко взвинтив цены на нефть – в течение года

цены взлетели с $2,5 до $10 за баррель. При пересчете с долларов 1974 года на

сегодняшние, пик цен в 1974 году составлял около $150…$170 в нынешних ценах, и

это – без какой-либо спекулятивной наценки, которую сегодня накручивает на

реальную цену «бумажная нефть» фьючерсных контрактов. Кроме того, именно в это

время США вели безуспешную и грязную военную компанию во Вьетнаме и терпели

огромные потери: финансовые, военные, нравственные. И, наконец, во внутренней

политике в 1972-1974 годах разразился грандиозный кризис, получивший

впоследствии название «Уотергейтский скандал», который вынудил президента

Никсона уйти в отставку, не дожидаясь импичмента.

Все, что отрицательно сказывалось на США, играло тогда на руку СССР. СССР

заработал на взлете нефтяных цен огромные долларовые резервы, но он не хранил их

в американских банках – в условиях, когда руками вьетнамцев обе сверхдержавы,

фактически, вели войну друг с другом, это было просто невозможно – счета были бы

арестованы. СССР стал пускать доллары в оборот в Европе, чем содействовал

созданию независимого от США европейского валютного рынка, на котором процентная

ставка по доллару определялась на рынке межбанковского кредитования, что снизило

влияние ФРС.

В 1975 году США проиграли войну во Вьетнаме, утратили контроль над процентной

ставкой по собственной национальной валюте и над инфляцией, несмотря на то, что

ставка ФРС взлетела тогда до 12…13%, – PPI тогда взлетел до астрономических

22,5% что вызвало беспрецедентное за послевоенный период в США падение ВВП на 2%

за год. Вера европейских народов и союзников США, да и самих американцев в

политику американского правительства пошатнулась.

Население США, утрачивая ценностные

ориентиры, стало нравственно деградировать – еще до начала 70-х в США началась

массовая наркомания, связанная с широким распространением психоделиков,

появилась и набрала силу контр-культура хиппи – эти социальные явления появились

как раз в год, в который американское вмешательство во вьетнамский конфликт

приняло открытый характер вторжения.

И, наконец, самое главное экономическое событие, которое произошло с США в то

время: темпы роста совокупного национального долга стали устойчиво превышать

темпы роста ВВП. Эта тенденция начала явственно проявлять себя в 1976 – 1977

году и продолжается до настоящего времени, приняв к сегодняшнему дню гигантские

и разрушительные масштабы для американской экономики.

1977 год можно считать годом концептуальной экономической победы СССР в холодной

войне, плоды которой, вполне возможно, нам удастся, наконец, пожать в недалеком

будущем, по прошествии 32 – 33 лет с тех времен, – если, конечно, нынешнее

правительство России проявит сейчас адекватность, решительность и быстроту

принятия решений. Увы, особого понимания открывающихся сегодня для России

возможностей у нашего правительства, похоже, нет. Впрочем, поживем – увидим.

80-е годы и «рейгономика»

Накануне 80-х годов США получили еще три удара: первые два – оккупация важного в

геополитическом отношении Афганистана советскими войсками и полная потеря

контроля над своим ключевым союзником в Азии – Ираном, в котором произошла

исламская революция. Третий удар – новый астрономический взлет цен на нефть,

спровоцированный алчностью ОПЕК на фоне утраты американцами большей части своего

влияния на Ближнем Востоке. Нефть в 1981 году торговалась в районе $37 за

баррель, что в пересчете на сегодняшние цены составляет умопомрачительные

$280…330 за баррель. США уже до этого стали практиковать существование в

невозвратный долг, наращивая постепенно гипертрофированный финансовый сектор и

увеличивая долю финансовых прибылей в доходах корпораций, за счет чего им

удавалось сдерживать инфляцию, продавая ее в собственное будущее. Однако

полученный удар был слишком сильный, чтобы существовавшие тогда в США финансовые

механизмы смогли его безболезненно выдержать. Индекс PPI тогда снова взлетел аж

до 15%, безработица – до 8%, реальный доход рабочих и служащих сокращался, темпы

роста ВВП снова падали и грозились уйти в красную зону, что и случилось годом

позже, когда годовой спад ВВП составил 1%. Советская оккупация Афганистана в

декабре 1979 года и тегеранская история с заложниками были восприняты как

глубокое унижение американской национальной гордости.

СССР к этому времени достиг пика своего экономического и военно-политического

могущества и элита СССР всерьез уверовала в советскую версию «конца истории».

Когда элита теряет ориентиры, она разлагается, что достаточно быстро приводит

любое государство, а тем более империю, к гибели. История СССР, в сущности,

закончилась в зените его могущества взятием Дворца Амина в Кабуле 27 декабря

1979 года и уничтожением законного правительства Афганистана, по просьбе

которого советские войска вошли в эту страну, и которое искренне благодарило

СССР за помощь. Весь цинизм этой операции, проведенной по непосредственному

приказу Андропова, обвинившего Амина в работе на ЦРУ, был в том, что СССР

вторгся в Афганистан по многократным просьбам самого президента-социалиста

Амина, просившего поддержать правительственные силы в гражданской войне с

оппозиционерами. Факт убийства главы государства стал трактоваться международным

сообществом как свидетельство советской оккупации Афганистана, а следующих

правителей Афганистана (Кармаля и Наджибуллу) уже рассматривали как

марионеточных лидеров. Сам цинизм этого акта заставил многие сочувствующие СССР

до того момента времени силы отвернуться от него. Так СССР за один день

полностью потерял свой политический капитал, заработанный в результате Второй

Мировой Войны, проявив себя обыкновенной циничной и вероломной

империалистической державой. Полная утрата авторитета и клише «Империи Зла»,

навешанное на СССР в ходе пропагандистской войны, которую вели против него США

при Рейгане, в совокупности с возникшими вследствие афганской войны

экономическими трудностями (война обходилась СССР в $3,8 миллиардов в год – в

сегодняшних ценах это стоило бы примерно в девять раз больше), ускорили распад

советского блока. Чуть позже в результате полного паралича и деградации правящей

элиты распался и сам СССР. Вернемся, однако, к нашему нынешнему больному, к США.

На фоне упадка американского могущества президент-демократ Джимми Картер утратил

остатки своего авторитета и популярности, и на выборах в 1980 году победил

республиканец Рональд Рейган, унаследовавший все проблемы слабеющей Америки.

Перед новым президентом стояла главная задача, как в сложившихся условиях

победить стагфляцию – высокую инфляцию, сопровождающуюся спадом производства. А

условия сложились очень жесткие. Во-первых, все рынки для вывоза капитала были к

тому времени уже поделены, а рынок советского блока был полностью закрыт для

американской экономики, поэтому сбросить отработанную кредитную массу, созданную

под финансирование гонки вооружений, было некуда. Во-вторых, сократить затраты

на гонку вооружений и, следовательно, финансирование военных расходов путем

гигантских заимствований, Рейган не мог – это бы привело США к вполне реальному

«концу истории» по-советски. К тому же ВПК успел за все время «холодной войны»

занять столь существенную нишу в структуре экономики США, что резать его в тех

экономических условиях, которые тогда существовали, было чревато социальной и

экономической катастрофой. В-третьих, большой объем внешних заимствований, или,

что то же самое, экспорт своих долгов, в условиях высокой инфляции и

подорванного доверия к доллару был невозможен – финансирование гонки вооружений

ложилось, в основном, на самих американцев, и истощало экономику. В-четвертых, в

условиях, когда весь мир оказался поделенным на два блока, невозможно было сжечь

лишнюю денежную массу в крупной победоносной войне колониального характера,

потому что в любую войну немедленно встрял бы СССР, – опыт Вьетнама многому

научил американцев. И, наконец, в-пятых и в-последних: СССР, хоть и подорвал

свой авторитет и начал увязать в Афганистане, оставался сильнейшим противником,

обгонявшим США в гонке вооружений как количественно, так и по ряду параметров –

качественно. Так что не только о сокращении военных расходов не могло быть и

речи – их необходимо было продолжать наращивать, что в условиях существования

положительной обратной связи между этими расходами и темпами инфляции очень

скоро просто разрушило бы американскую финансовую систему.

И что делает Рейган в этих условиях? Понимая, что дела плохи и придется пойти на

болезненные для населения экономические меры, он, первым делом, начинает ярую

антисоветскую пропагандистскую компанию, чтобы, так сказать, занять чем-то

население и сплотить людей если не вокруг веры в свою страну и в самих себя, так

хоть вокруг образа врага. Под шум этой компании его администрация и приближенные

к ней круги устанавливают через диаспоры в США тесные связи с множеством

экстремистских сил, которые можно использовать против СССР, в первую очередь – с

афганской оппозицией, в частности – с уже начавшей набирать силу Аль-Каедой. К

силам, с которыми связанные с Госдепом формально неправительственные

общественные организации и фонды установили тесные контакты, также относились

беглые пособники германских нацистов из западной Украины, Венгрии и Прибалтики.

Также были установлены тесные связи с радикальными пантюркистскими силами в

Турции. Помимо этого, усилились позиции неоконсерваторов, ранее бывших

маргинальным крылом республиканской партии, а еще ранее – людьми радикальных

левых взглядов, близких взглядам Троцкого и основанных на марксизме. Весь этот

коктейль радикальных сил администрация Рейгана держала в качестве

дополнительного пропагандистского звена, работающего по целевым национальным

группам сначала в странах-союзниках США, а затем – и в советском блоке, когда

железный занавес стал давать первые трещины. И без того немаленькие военные

возможности СССР начинают в это время сознательно фальсифицироваться в сторону

увеличения в официальных докладах, дезинформируя как общество, так и

законодателей, что было необходимо для выделения все больших и больших

ассигнований на военные расходы. Под этот шум Рейгану удалось наладить продажу

части американских долгов некоторым своим союзникам, чтобы получить деньги на

новый виток гонки вооружений. Именно тогда США стали погружаться в финансовую

зависимость от Центробанка Японии который стал основным внешним кредитором США.

Японцы снабжали США займами в обмен на то, что американцы постепенно открывали

свой рынок для японских товаров. К слову, эта политика сильно навредила японской

экономике, так как постоянное изъятие ликвидности с собственного рынка загнало

Японию в дефляционный кризис, который продолжался все 80-е годы и получил там

название «потерянного десятилетия». Может быть с точки зрения хозяев японских

корпораций, владеющих правящей партией и правительством Японии, это и имело

какой-то экономический смысл, но это определенно было не в национальных

интересах Японии и, вполне возможно, делалось под военно-политическим давлением

США. Как бы там ни было, внешние займы не решали, а только усугубляли проблему

опережающего ВВП темпа роста задолженности и бюджетного дефицита, которая стала

рефинансироваться за счет внешних займов. Также экспорт долгов не решал проблему

стагфляции.

Сначала Рейган хотел побороть инфляцию через воссоздание какого-то подобия

Бреттон-Вуддской системы, которая уже должна была быть не столько средством

валютного регулирования, и инструментом вывоза капитала, сколько средством

объединения финансовых систем стран НАТО для совместного финансирования гонки

вооружений. Однако эта идея провалилась по довольно забавной при взгляде со

стороны причине. Когда Рейган дал указание американскому казначейству

рассмотреть возможность установить вновь золотой стандарт, он получил в ответ

пояснительную записку, проинформировавшую его о том, что у казначейства США нет

золота. А как же Форт-Нокс и его содержимое? – спросите Вы (и, наверное, спросил

Рональд). Он что – пустой? Оказалось, что внешняя задолженность правительства

США стала, благодаря займам на гонку вооружений, столь велика, что ФРС (которая

является акционерным банковским холдингом, действующим по принципу частной

корпорации – американскому правительству всего лишь принадлежит доля

акционерного капитала этой конторы) забрала все оставшееся после дефолта 1971

года американское золото в залог под обеспечение американских долгов. Так что,

кстати говоря, Форт-Нокс действительно может быть и пуст – ведь залог находится

в распоряжении кредитора. Захочет кредитор перевезти его, скажем, в швейцарские

или британские банки на хранение, и перевезет – это совершенно законно.

Тогда Рейган сделал единственное, что ему оставалось. Заручившись поддержкой на

Уолл-Стрит, он продавил у ФРС (которая, кстати, вообще не подчиняется напрямую

президенту и правительству) резкое повышение учетной ставки до ошеломляющих

величин. В 1980 году она взлетела до 18%. На следующий год – упала до 9%, еще

через год снова выросла до 19%, затем упала до 15% и снова выросла до 19%. Этот

последний пик пришелся на 1985 год. Такая кредитно-финансовая политика, очень

напоминающая лечение электрошоком, приводила к интересному эффекту. При взлете

процентных ставок, лишняя ликвидность застывала на депозитах, а при опускании,

она выпускалась в виде пузыря в финансовый сектор, но в потребительский сектор

она дойти не успевала, потому что новое резкое повышение процентных ставок

обналичивало пузырь и вновь загоняло его на депозиты. Это периодичное надувание

и схлопывание пузырей привело сразу к трем положительным эффектам. Во-первых – к

стабилизации потребительской инфляции, так как пузыри не доходили до

потребительского рынка. Во-вторых – к оживлению инвестиционной активности –

потому что рейганские пузырьки очень хорошо осваивались фондовым рынком,

привнося на него усиленную волатильность и давая простор для спекулятивных

операций. Уолл-Стрит, помогший Рейгану продавить эту политику, процветал.

Наконец, в-третьих (как следствие «во-вторых»): такая политика привела к

повышению доходов корпораций от финансовых манипуляций, что положительно

сказалось, в свою очередь, на динамике PPI, потому что норму промышленной

прибыли можно было снижать, компенсируя ее прибылями от всевозможных бумажных

операций. Налоговые послабления и новые законы, задающие более либеральные

правила для квалифицированных инвесторов*(*тех, кто обладает достаточным доходом

или имущественным положением для допуска к самостоятельным биржевым операциям в

обход ПИФов – в США есть имущественный ценз для допуска независимых инвесторов

на биржу), а также ослабление регулирования инвестиционных банков, которым

закрутил финансовые гайки еще Рузвельт во времена «Великой Депрессии», упростили

спекуляции и, фактически, легализовали бегство от налогов на фондовый рынок.

К 1985 году PPI упал до нуля, что было, безусловно, успехом политики Рейгана,

которую окрестили «рейганомикой». Однако таких электрошоковых мер было

недостаточно для решения проблемы реактивно растущего американского долга, и

Рейган в целях сокращения дефицита бюджета и в попытках вернуть темпы роста

задолженности на уровень темпов роста ВВП, стал резать социальные расходы и

гарантии, ущемлять интересы профсоюзов в пользу корпораций, словом, проводить

крайне правую социальную политику. Эта политика, как я уже упоминал,

сопровождалась постоянной антисоветской пропагандой образа врага, которой

оправдывались реактивно растущие военные расходы на фоне постоянно снижающихся

социальных затрат. К этой пропаганде на каком-то этапе подключился Голливуд –

Рэмбо и прочие подобные «шедевры» кинематографа появились именно в то время,

также как и вообще вся красочная и многообразная индустрия кино-террора. Страх,

террор и насилие, ретранслируемые с экранов телевизоров и кинотеатров, стали

частью индустрии потребления и даже частью американской национальной культуры.

Кстати, об индустрии потребления. В период правления Рейгана удалось провернуть

одну экономическую идею, которая была даже более инновационной, чем кредитный

«электрошок» – перенос части долгового бремени государства непосредственно на

население путем внедрения механизмов массового потребительского кредитования в

дополнение к ипотечному кредитованию. Массовое потребкредитование – тоже

изобретение «рейганомики». Это изобретение потребовалось для того, чтобы

утилизировать излишнюю (наросшую свыше роста ВВП) часть долга, которую не

удавалось продать куда-нибудь на сторону. Хотя доверие инвесторов к доллару к

1985 году было уже восстановлено, и ценные бумаги США вновь стали пользоваться

высокой популярностью, наращивать долг путем значительных внешних заимствований

было не самым лучшим решением, так как это, в некотором смысле, утрата

финансового суверенитета, по крайней мере, это выглядит так в глазах любого

консерватора. И в США времен Рейгана, наряду с антисоветской пропагандой,

запускается оголтелая пропаганда потребления, причем не просто потребления, а

потребления высокотехнологичной продукции, так как именно такое потребление

может содействовать раскрутке научно-технического прогресса, столь необходимого

для американского ВПК, но уже не за счет правительственных займов, а за счет

самого потребителя. К чему такая политика, в конечном итоге, привела, легко

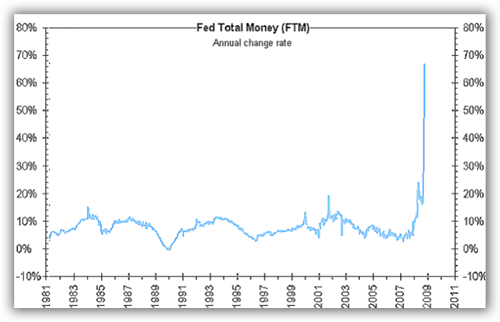

увидеть из графика, приведенного ниже.

Этот график, как и часть экономических данных по американской экономике, а так

же часть тезисов моей работы, взяты из доклада М.Хазина, посвященного

глобальному кризису и более или менее объективно отражающего часть его

объективных причин.

Этот график, как и часть экономических данных по американской экономике, а так

же часть тезисов моей работы, взяты из доклада М.Хазина, посвященного

глобальному кризису и более или менее объективно отражающего часть его

объективных причин.

Как видите, именно с 1984 – 1985 годов норма сбережений американцев стала

стабильно падать, упав к середине 2000-х ниже нуля. Отношение же долгов среднего

американца к его доходу именно с этих же годов стало стабильно и быстро расти,

пробив уровень в 100% к началу 2000-х годов. На сегодняшний день, как можно

легко убедиться, глядя на эти кривые, американцы просто в принципе не в

состоянии расплатиться со своими долгами, если с них их вдруг потребуют, потому

что размер долгов превышает доходы, а сбережений нет. Частные долги, как и

государственный долг, стали расти быстрее доходов должников. Американцы

вынуждены перекредитовываться, потому что у них нет иного экономического выхода.

Это та же по сути ситуация, в которой оказалась Россия накануне дефолта 1998

года, с той лишь существенной разницей, что в России в этой ситуации оказалось

только некомпетентное правительство, позволившее американским советникам –

выходцам из среды крупнейших инвестиционных банков, – которые совсем недавно

умерли или сменили статус все до единого, – навязать себе чисто долговую

аналогичную американской модель денежной эмиссии через механизм ГКО/ОФЗ. В США в

таком положении находится не только правительство, но и значительная часть

населения страны, и попали они туда под руководством точно тех же финансовых

кругов, что и Россия в 1998 году – выходцев из Goldman Sacks и других крупнейших

инвестиционных банков. Оттуда же, кстати, и нынешней министр финансов США Полсон,

который выбил у американских законодателей в конце прошлой недели право занять

деньги на продолжение «вечеринки», точнее – «пира во время чумы» на Уолл-Стрит.

Интересно, правда, кто ж ему их даст-то в условиях, когда краткосрочные ставки

по доллару уже зашкаливают за 12%? Есть ли на Земле силы, которые сегодня решат

сыграть в американскую пирамиду? И почему кто-то должен думать, что финансовые

круги, советами которых Россия дошла до дефолта 1998 года, доведут США, а вместе

с ними и всю глобальную экономику, до чего-то другого? Впрочем, я забегаю

несколько вперед – вернемся снова в прошлое, в 80-е годы.

В 1986 году на фондовом рынке, несмотря на механизм «кредитного электрошока»,

постепенно надулся пузырь от массового вовлечения в биржевые спекуляции среднего

класса, который использовал их как средство для ухода от налогов. И тогда без

лишнего шума в Конгресс были внесены поправки в законы о финансовом

регулировании и налогообложении, резко ограничивающие права мелких инвесторов и

ужесточающие налоговый контроль. Золотое времечко для тех, кто хотел

инвестировать в акции или облигации часть своих трудовых доходов, кончилось.

После вступления в силу закона индекс Доу-Джонс пережил примерно такое же

шокирующее падение, как и то, свидетелями которого мы стали недавно, но большее

в процентном отношении. Биржа тогда упала на 20%. Огромное количество мелких

инвесторов разорилось, возник кризис неплатежей, недвижимость разорившихся людей

уходила за бесценок в счет оплаты долгов.

Идея управления рынком с помощью механизма процентных ставок себя изжила,

ситуация снова выходила из под контроля. Если на резкие колебания процентных

ставок в первый срок правления Рейгана посмотреть не как на механизм управления,

а как на естественный процесс, забыв на время о том, что решения принимаются

людьми, то это, в сущности, была агония межбанковского рынка.

В 1986 году

традиционный капитализм индустриальной эпохи умер от «финансового рака»,

зародившегося в конце 70-х годов и поразившего всю американскую экономику к

середине 80-х. Политика Рейгана, которая изначально рассматривалась как курс на

сокращение бюджетного дефицита и доли государственных расходов в ВВП, в

сущности, провалилась. Бюджетный дефицит за годы президентства Рейгана вырос

более чем в 2,5 раза, а государственный долг увеличился с 34% ВВП в 1980 году до

54,4% в 1988 году.

В Америке есть одна народная мудрость: «если ты не можешь остановить стадо

несущихся мустангов, возглавь его!» Перефразируя эту мудрость в контексте той

ситуации, в которой США оказались в середине 80-х можно сказать: «если ты не

можешь остановить болезнь, стань самой болезнью». Но как это сделать?

Никаких идей у финансовых властей США больше не было, и в июне 1987 года

тогдашний председатель ФРС Пол Уолкер неожиданно объявил о своей отставке. В

качестве его преемника Рейган назвал Алана Гринспена, который очень хорошо

зарекомендовал себя работой на различных руководящих должностях в администрации

президента. Именно этот человек и сотворил то чудо, которое спасло финансовую

систему США в конце 80-х ценой того, что превратило ее в источник болезни для

всего капиталистического мира.

«Финансовая некромантия» Гринспена

После того, как фондовый рынок в 1986 году рухнул, кредитно-финансовая система

США оказалась на какое-то время парализована примерно так же, как и сейчас, и

тогда на свет родилось еще одно изобретение «рейгономики», последнее и самое

значимое – слаборегулируемый рынок деривативов. Поставив биржу под жесткий

контроль, схлопнув пузырь лишней ликвидности и разорив по ходу дела мелких

инвесторов, правительство США лишило себя возможности продолжать практиковать

«кредитный электрошок». Впрочем, он уже выполнил свою главную историческую

задачу – вернул доверие к доллару на фоне огромных рисков, которые породил в

финансовой сфере, – примерно такая же тенденция, кстати, просматривается и

сегодня – доллар в условиях огромных глобальных рисков растет, хотя именно

американская экономика является источником глобального кризиса. Если посмотреть

на сложившуюся в 1986 году ситуацию с другого ракурса, то можно сказать, что

агония старой кредитно-финансовой системы индустриального капитализма, длящаяся

15 лет с момента дефолта США по золоту, в 1986 году закончилась ее смертью. Но

труп, – материальная составляющая системы в виде долларовой массы, – остался.

Этот труп можно было похоронить, введя вместо рынка государственное

регулирование, – кстати, обратите внимание на то, что сегодня в США именно так и

поступают, и это – не единственное принципиальное отличие нынешнего кризиса от

того, который я сейчас описываю, и обо всех отличиях я поговорю в свое время.

Если труп хоронить, то СССР, который в те годы еще держался на ногах, хотя уже

сталкивался с серьезными трудностями, становился единственной сверхдержавой.

Вероятнее всего, учитывая тот маразм, который тогда уже творился в головах

советского руководства, СССР стал бы проводить такую же политику, которую стали

проводить в США неоконсерваторы, дорвавшиеся до власти во времена Буша-младшего,

и утроил бы всемирный социалистический хаос, также как США, в, конечном итоге,

довели сегодня мир до всеобщего капиталистического хаоса. К счастью для нас

этого тогда не произошло, правда, то, что произошло вместо этого – не намного

лучше.

Труп невозможно было похоронить – это означало бы конец власти всей элиты США,

которая, в отличие от советской, была вполне себе в своем уме, и свои интересы

понимала прекрасно. В этот труп надо было срочно вселить новую душу, чтобы

оживить его. Надо было создавать новый механизм обращения и утилизации денежной

массы и задолженности, и решение было предложено Гринспеном, великим черным

магом глобального финансового рынка, который тогда как раз вступил в должность

директора ФРС. Я бы назвал его финансовым некромантом.

Гринспен решил задачу, стоящую перед «рейгономикой» путем массового внедрения

деривативов – различных ценных бумаг, часто внебиржевого характера,

представлявших собой права заимствования, права на совершение сделок и различные

страховые инструменты для страхования капитала. Фьючерсы, опционы, кредитные

свопы наводнили финансовый рынок США, заняв практически нерегулируемую нишу,

отданную на откуп крупнейшим американским инвестиционным банкам. Высокая

волатильность рынков, которые стимулировала «рейгономика», благоприятствовала

широкому внедрению всех этих инструментов. Вслед за сравнительно простыми

инструментами в дальнейшем появились сложные структурные облигации и деривативы.

Суть этих бумаг заключалась уже в том, что как актив они представляли собой ни

что иное, как сложные математические модели оценки рисков. Эти бумаги, в

сущности, стали своеобразной монетизацией инвестиционных стратегий банков,

инвестиционных фондов и хедж-фондов, расфасованных в эти инструменты, и

выведенных на практически нерегулируемый по сравнению с биржевым межбанковский

финансовый рынок. Основными покупателями таких бумаг стали пенсионные фонды и

обычные банки, специализирующиеся на депозитах и кредитовании.

Широкое внедрение деривативов радикально преобразило весь капиталистический мир.

Суть этого преображения заключалась в том,

что к наличным деньгам и кредитным

обязательствам, составлявшим ранее двухуровневую модель капиталистической

экономики, добавился третий уровень, который по отношению ко второму уровню –

кредитному – стал играть ту же роль, которую сами кредиты играли по отношению к

наличным и безналичным долларам. Это привело к парадоксальному преображению всей

банковской системы, которое заключалось в том, что долги, фактически, получили

статус наличности межбанковских расчетов, причем самой надежной межбанковской

валютой, разумеется, стали долги правительства США, обеспеченные безграничным

ресурсом печатного станка. К финансовой власти ФРС США, которая была эмитентом

национальной валюты, и к середине 80-х годов уже не справлялась с управлением

экономикой, добавилась власть собственно правительства США и относительно слабо

регулируемых инвестиционных банков, которые в этих условиях оказались главными

эмитентами новой межбанковской валюты – собственных долгов! Так волшебным

образом государственный долг США был превращен из обузы для бюджета в важнейший

инструмент новой экономики, которую надо было бы назвать посткапиталистической –

этот термин, мне кажется, подходит к ней больше, чем термин «постмодернистская».

Долги и прочие первичные финансовые производные стали играть для деривативов ту

же, по сути, роль, что и обычные деньги для самих долгов – роль частичного

покрытия. А обычные деньги, в свою очередь, для деривативов стал играть роль

золота – архаичного финансового актива, роль которого неуклонно снижается.

При этом в отношении кредитных инструментов к деривативам действовал примерно

тот же принцип частичного резервирования, что и в отношении обычных денег к

кредитным инструментам. Так, для плеча 1/10 сумма в $100 миллиардов позволяла

создать кредитных инструментов на $1 триллион и деривативов, соответственно, на

$10 триллионов. Сегодня же, по прошествии двадцати лет со времени активного

внедрения этих финансовых инструментов, только зарегистрированных на бирже

деривативов в мировой финансовой системе вращается на непостижимую умом сумму

около $500 триллионов, а сколько их вращается на никак не регулируемом рынке

внебиржевых сделок, не знает вообще никто.

Созданная Гринспеном новая экономическая модель спасла США от финансового краха.

Суть американского спасения была в том, что

Гринспен создал бездонный рынок

государственного долга США. Так, во всяком случае, тогда казалось почти всем,

кроме самых дальновидных людей. Все же остальные приняли новое достаточно

абсурдное положение вещей, согласно которому долги создаются не только для того,

чтобы получать оборотные средства, но и для того, чтобы получать в дальнейшем

право занять еще больше. Если быстро набравший колоссальный объем рынок деривативов опирается на рынок государственного долга, то кто будет требовать от

правительства США обналичить этот долг, зная, что это убьет мультитриллионный

рынок деривативов и похоронит под собой всю мировую финансовую систему?

Так правительство США получило иммунитет

от перспективы выплаты своих долгов – они никогда их не оплатят,

потому что с них никогда их не взыщут, и в силу этой причины

долги правительства США парадоксальным

образом стали объектом самых надежных инвестиций в долларовой экономике.

Резюмируем те основные изменения, к которым примерно за десять лет привела «рейгономика»,

ставшая переходным периодом от капитализма к посткапитализму.

1. Опасный разрыв между темпами роста совокупного долга США и темпами роста ВВП

США был утилизирован в рынок деривативов – нового типа капитала, казалось бы,

бесконечной емкости, так как он не ограничен жестко естественными ресурсными и

демографическими ограничениями. Это создало, казалось бы, бездонный рынок

долгов, обладающий, как стали говорить чуть позже, бесконечной глубиной

ликвидности. Надо совершенно ясно понимать, что это сняло симптомы финансового

рака американской экономики, но не излечило саму болезнь, а, напротив, выдала ее

в качестве нового здорового состояния экономики. Я бы даже сказал, что

гальванизированный труп американской экономики, умершей к концу 80-х годов,

удалось трудами Гринспена выдать за живой организм – это был просто ловкий

финансовый фокус. Надо также понимать то, что реальной бесконечности

существовать не может – это математическая абстракция. Именно отсутствие этого

понимания привело к созданию невероятно огромного количества ставших сегодня

неликвидными деривативов.

2. Инвестиционные банки, инвестиционные фонды и хедж-фонды стали, по сути дела,

дополнительными теневыми эмиссионными центрами новой посткапиталистической

экономики, неформально интегрированными с правительством США, выполнявшим туже

функцию, эмитируя собственную задолженность. Так на новом историческом витке

возродилась схема тотальной финансовой коррупции, уничтоженной Рузвельтом в

результате жестких мер по государственному регулированию американской экономики

и финансовой сферы, предпринятой им для ликвидаций последствий «Великой

Депрессии».

3. Долги правительства США окончательно стали невозвратными, парадоксальным

образом став при этом самым надежным активом новой экономики. Вывоз капитала,

характерный для классического капитализма и империализма, был дополнен вывозом

долгов. На смену классическому колониальному империализму, разрушенному при

большом содействии СССР, пришла новая стадия империализма – финансовый

империализм, суть которого – заразить новой посткапиталистической экономикой

здоровые страны и народы.

4. Потребительская инфляция была снижена и взята под контроль благодаря

непомерному раздуванию потребительского спроса, а также благодаря утилизации

избыточной денежной массы в долги населения, которые сами утилизировались новым

финансовым рынком. Кредит пошел в массы, население США, как и вся американская

экономика, стало жить в невозвратный долг. Это привело впоследствии к тому, что

вся без исключения частная собственность и даже сам потребительский спрос (долги

по потребительским кредитам) стали залоговыми активами посткапиталистической

экономики, окончательно заменившими собой золото. Именно поэтому, кстати,

недвижимость стала считаться в посткапиталистической экономике одним из самых

надежных активов, что является фантастическим парадоксом с точки зрения

классического капитализма. По всем старым понятиям недвижимость, сама по себе,

это пассив в чистом виде, так как она требует постоянного вливания средств на

свое содержание и оплату налогов. Она не приносит сама по себе ничего, кроме

убытков, исчисляемых обычными деньгами, но как залоговое обеспечение она

позволяет получать огромные прибыли от использования кредитного мультипликатора,

если ее задействовать как обеспечение для финансового рынка. Именно это лежало в

основе той ипотечной аферы, которая закончилась нынешним глобальным кризисом.

Вот так забавно все переворачивается в созданном Гринспеном мире, эдаком

финансовом зазеркалье. Долг становится средством расчетов и объектом для

инвестиций, а деньги – залоговым обеспечением этих расчетов, расточительство

становится финансовой добродетелью, а бережливость – финансовым пороком, пассивы

волшебным образом становятся активами, тогда как то, что раньше было активами –

промышленные предприятия реальной, а не финансовой промышленности, являвшиеся

главной опорой американской финансово-индустриальной мощи, становятся для

кредитной экономики пассивами, так как они потребляют кредитов больше, чем

производят, – производят-то они товары! – и вынуждены покрывать свои

промышленные убытки финансовыми прибылями, получаемыми от финансовых операций

под залог своих мощностей и инноваций.

Таков мир, который родился в конце 80-х, и именно этот мир сегодня пришел к

кризису.

Часть вторая. Обострение кризиса и первые итоги.

Сначала я хотел посвятить вторую часть своей

работы 90-м годам, в течение которых американская экономическая модель,

созданная в конце 80-х, пережила быстрый расцвет и начала клониться к упадку,

который стал очевидным, начиная с 2004 года. Однако события сегодня развиваются

очень стремительно, и я думаю, что сейчас важно, рассказав предысторию

образования посткапиталистической экономики в первой части, сразу перейти к

тому, чем все закончилось.

Единственное концептуальное экономическое событие 90-х годов, о котором стоит

сейчас упомянуть, это то, что точно также, как в конце 70-х темпы роста долга

США стали превосходить темпы роста ВВП, в конце 90-х – начале 2000-х годов темпы

роста широкой денежной массы (агрегата М3) в США также стали превосходить темпы

роста американского ВВП, то есть США начали поддерживать значительную часть

своей экономики эмиссией непосредственно, минуя рыночные механизмы. Это примерно

тоже самое, что началось в России после отставки с поста председателя

правительства жесткого монетариста Гайдара и прихода к власти Черномырдина –

тогда для поддержания наплаву российской промышленности был запущен печатный

станок, что кинуло молодую демократическую Россию в пучину гиперинфляции. США

же, для того, чтобы избежать гиперинфляции, стали сжигать лишние деньги в

бесконечной войне с террором, начав ее после провокации 9/11. Подробно на целях

этой войны, соответствующей внешней политике, а также на политике Вашингтона в

отношении России в этот период я напишу как-нибудь в другой раз, здесь же надо

просто констатировать, что вся эта политика сегодня себя изжила и закончилась

полным провалом.

Факт, что темпы роста М3 оторвались вверх от темпов роста ВВП, говорит о том,

что долговая модель Гринспена, прикрыв собой старый финансовый рак, породила его

же на новом финансовом уровне. Точно также, как в конце 70-х обнаружилось, что у

естественного экономического роста есть естественные ограничения, связанные с

ограниченностью ресурсов и реального потребительского рынка, который невозможно

раздувать до бесконечности, в конце 90-х – начале 2000-х обнаружилось, что и у

фиктивного экономического роста также есть естественные ограничения. Рынок

долгов, созданный Гринспеном, оказался все же не бездонным, и бесконечная

глубина ликвидности, существовавшая в красивых математических моделях, оказалась

вовсе не бесконечной. Суть того, почему это оказалось именно так, изложена в

моей статье (в параграфе «природа кризиса»), и суть эта заключается в совершенно

банальной истине: хотя виртуальных ресурсов и фиктивного капитала можно создать

бесконечно много, нельзя создать бесконечное множество пользователей этих

ресурсов. Число людей на Земле, которые могут обращать эту псевдоликвидность,

ограничено общим числом менеджеров банков и фондов, а значит, начиная с

определенного момента времени, новые все более и более сложные деривативы будут

все труднее и труднее находить покупателей. Спрос на эти инструменты точно так

же ограничен физически, и не может быть раздут до бесконечности, как физически

ограничен и не может быть раздут до бесконечности спрос на обычные товары

народного потребления. Торможение спроса на фиктивный капитал началось в первой

половине 2000-х, и стало очевидным к середине 2000-х. Грубо говоря, в это время

стал назревать кризис перепроизводства финансовых продуктов, аналогичный

промышленным кризисам перепроизводства, которые случались в истории капитализма

ранее.

Для того чтобы поддерживать гонку вооружений и функционирование

гипертрофированного ВПК, США в конце 70-х и в 80-х были вынуждены продолжать

брать в долг. Точно также в 2000-х годах для того, чтобы поддерживать

функционирование своего гипертрофированного финансового рынка и финансовую

гонку, связанную с борьбой за рынки сбыта инвестиций, США были вынуждены

продолжать во второй половине 2000-х наращивать объем рынка деривативов.

Деривативы, в свою очередь, требовали покрытия в виде наращивания широкой

денежной массы М3, рост которой к середине 2000-х стал настолько

неконтролируемым, что, начиная с 2006 года, ФРС засекретила данные по эмиссии –

публиковать их стало просто неприлично.

Теперь, после того, как я обозначил вторую структурную проблему американской

экономики, порожденную уже моделью Гринспена, я перейду к недалекому прошлому.

Конец 2007 года и первое обострение кризиса

Кризис начал обостряться осенью 2007 года. ФРС в преддверие президентских

выборов и в контексте победы демократов на выборах в Конгресс начала цикл

снижения ставки рефинансирования, вместо того, чтобы продолжить политику ее

повышения, начатую в 2005 году и направленную на оздоровление

кредитно-финансовой системы, сползающей к кризису. Уже тогда стало ясно, что

экономическая политика приносится в жертву популизму накануне президентских

выборов, а значит, кризис просто откладывается на более поздний срок, и будет

иметь разрушительные последствия. Вероятно, республиканцы надеялись, что его

удастся оттянуть хотя бы на 2009 год, но чтобы удержать всю порочную

американскую систему долгового существования от кризиса хоть на сколько-нибудь

длительное время, нужна была война. Война позволила бы сжечь значительную часть

лишнего фиктивного капитала. А если бы война была масштабной или даже мировой,

то, возможно, она позволила бы полностью оздоровить на какое-то время

американскую кредитно-финансовую систему. Какой локальный конфликт мог бы

запустить новую мировую бойню?

Россия все еще сохраняет паритет с США по ядерному оружию, и нападать на нее –

самоубийство, кроме того, даже если бы такого паритета не было, континентальные

европейские элиты никогда не поддержали бы такой поворот событий, понимая, каким

разрушительным энергетическим кризисом он обернется для ЕС. Китай пока еще не

может противостоять США в военном отношении, но он обезопасил себя тем, что

захватил 30% потребительского рынка США. Если США нападут на Китай, они

спровоцируют у себя социальную катастрофу. У США оставалась единственная надежда

на крупный конфликт – это Иран. Нападение на Иран с высокой вероятностью

спровоцировало бы реальную (а не опереточную) террористическую войну всего

исламского мира против Запада, и подготовка к войне с Ираном начинает входить в

заключительную фазу.

В конце 2007 года произошло несколько знаковых событий, говорящих о том, что

политика Вашингтона, направленная на обострение ситуации в Евразии, начала

пробуксовывать. Во-первых, Грузии и Украине под российским дипломатическим

давлением отказали во вступлении в НАТО, несмотря на огромное дипломатическое

давление на европейцев со стороны США. Среди тех, кто выступил против, была вся

«старая» Европа, не подверженная американской политической коррупции в столь

значительной степени, как Европа «новая». Даже Британия, традиционный союзник

США в ЕС, высказалась тогда против предоставления плана членства в альянсе

«молодым и храбрым демократиям». Во-вторых, без каких-либо существенных

эксцессов прошло переизбрание российского парламента, что похоронило остатки

надежд Госдепа США на дестабилизацию ситуации в России. В-третьих, случилось

первое обострение глобального кризиса, которое погасили колоссальными денежными

интервенциями центробанки ЕС и Японии. ФРС тогда раскошелилась меньше ЕС – удар

держали главные страны-экспортеры Земли, заинтересованные в поддержании

стабильности в той взрывоопасной обстановке даже такой ценой, как вливание сотен

миллиардов долларов в свои банковские системы. Наконец, в-четвертых, в правящих

элитах США произошел очень серьезный раскол, связанный, по-видимому, с выбором

стратегии выхода их кризиса. В начале декабря 2007 года военная разведка США

устроила слив по теме ядерной программы Ирана, в котором декларировала ее мирную

направленность. Этот удар в спину администрации Буша тогда полностью

дезориентировал всю внешнюю политику США на Ближнем Востоке, и отложил на

какое-то время войну.

Время шло, наступил 2008 год, прошли без каких-либо эксцессов выборы президента

России, Иран продолжал обогащать уран, Израиль продолжали сотрясать замешанные

на коррупции в верхах правящей партии политические скандалы, НАТО продолжала

демонстрировать свою полную несостоятельность в Афганистане, популярность

администрации Буша продолжала падать, а выхода из кризиса все не было, что

привело к естественному результату – астрономическому взлету цен на нефть, в

который выплеснулась вся лишняя кредитная масса. По профилю этого роста, кстати,

можно судить о том, насколько сегодня темпы роста М3 опережают темпы роста ВВП

США. Также об этом можно судить по официальным данным об индексе PPI в США за

первую половину этого года. С 0% в начале года PPI подскочил аж до 9% в мае! И

это – без учета того, что официальные данные в США в последнее время безбожно

занижаются. По объективным оценкам М.Хазина уже к началу лета PPI в США

зашкаливал за 20%, а сегодня он уже должен был бы составлять все 30…35%. Кстати,

у нас в стране под конец лета PPI был как раз где-то в районе этих показателей

(у нас эти данные более или менее честные) и такие показатели неудивительны,

ведь Россия пока что остается частью долларовой экономики. Такой рост

промышленной инфляции в США, финансовые власти которых оказались не в состоянии

больше ни импортировать инфляцию, ни сжечь ее в новой войне, означает, что к

середине лета в США сложилась угроза гиперинфляции. На потребительском рынке

этот опасный тренд отражался не так сильно, так как очень значительная доля

потребительского рынка США занята дешевым импортом из ЮВА. Это в полной мере

относится и к российскому рынку, значительную часть которого занимает дешевый

импорт. Вполне возможно, кстати, что в связи с падением цен на нефть и

дефляционным характером, который норовит принять глобальный кризис несмотря на

все последние усилия ведущих глобальных игроков воспрепятствовать этому,

инфляцию как в США, так и в России, все же удастся удержать в разумных пределах,

но то, что реальная (без всяких идиотских поправок а ля «гедонистический

индекс») потребительская инфляция в ближайшие год-два в США, как и в России,

будет выражаться двухзначным числом – это, на мой взгляд, неминуемо.

Середина 2008 года

И что мы наблюдаем в середине года на фоне этой совершенно безрадостной

экономической картины? Мы наблюдаем довольно интересное явление, начавшееся в

преддверие очередного саммита G8 и активизировавшееся после него: очень многие

влиятельные и даже официальные лица вдруг начинают говорить о том, что время

слабости доллара прошло, и пришло время его укрепления… И эти заявления звучат

несмотря на продолжение политики низких ставок, накануне гиперинфляции, и при

реактивном росте американской задолженности и цен на нефть! Странные заявления,

не правда ли? Но вот, спустя какое-то время мы начинаем действительно наблюдать

странную картину. Рост цен на нефть замирает, и цены начинают колебаться в

районе $130…$140 за баррель, хотя еще весной в деловой прессе всерьез задавались

вопросом о том, как жить при ценах на нефть выше $200 (обратите внимание, что

там ссылаются на прогноз Goldman Sachs).

На всем этом негативном фоне доллар с середины начинает расти по отношению к

другим мировым валютам, за исключением российского рубля. Ладно бы он ушел на

боковой тренд вместе с ценами на нефть, но нет – он растет! С середины июля,

когда евро вплотную приблизился к отметке $1.6, до середины августа падение

европейской валюты составило более 10%. Параллельно с этим идет постепенное

падение фондовых рынков. Это происходит вопреки данным по промышленной инфляции

и другим индикаторам американской экономики, которые говорят в пользу

продолжения ослабления американской валюты, и сопровождается какими-то нелепыми

заявлениями о том, что цикл ослабления доллара закончился. Какие там могут быть

циклы, когда вся американская экономика к тому времени уже пошла вразнос, как

чернобыльский реактор во время пожара! Кстати, это хорошая физическая аналогия

тому, что произошло в США накануне второго обострения кризиса (первое, напомню,

случилось в конце 2007 года). В США поглотители инфляции больше не справлялись с

работой, так же как в аварийном реакторе с этим не справлялись графитовые

стержни.

Так что же произошло в середине этого лета? А произошло, по-видимому, то, что

центробанки Великобритании, ЕС и Японии и, возможно, других стран, без

какого-либо шума кулуарно начали скоординированную политику по скупке долларов,

загоняя его курс вверх. Никакого другого рационального объяснения роста доллара

этим летом у меня просто нет. Зачем это делалось? Трудно сказать… Самая простая

причина – удержать ситуацию под контролем до окончания президентских выборов в

США, чтобы удержать мир от очередного сценария а ля 9/11 и глобальной бойни,

которая должна была начаться с Ирана. Если бы ситуацию удержать не удалось,

владельцы долларов, опять же, оказались бы в плюсе – война в Иране, положительно

бы сказалась на курсе доллара по отношению к европейской валюте даже несмотря на

то, что взвинтила бы цены на нефть выше $200 за баррель. А если бы эта война еще

и приняла характер войны со всем исламским миром, тогда доллар вновь стал бы

самой твердой и надежной валютой в мировой экономике, потому что ЕС более уязвим

для террора из-за своих крупных исламских диаспор.

Наконец возможна и еще одна

причина: сознательная игра центрбанков против крупных инвесторов,

ориентирующихся на реальные показатели американской экономики и сделавших ставку

на падение доллара. В этом случае такая скоординированная политика

целенаправленно вызвала обострение кризиса в начале сентября месяца, когда хедж-фонды и инвестиционные банки, ставившие на падение доллара и рост цен на

нефть, уже не могли больше выдерживать обратную тенденцию.

Если это

действительно так, то мы имеем дело с глобальной игрой центробанков ведущих

стран-экспортеров против крупных финансовых институтов, оперирующих фиктивным

капиталом, с целью лишить их ликвидности, а может быть и с глобальной игрой

против Америки как таковой, которая уже окончательно достала все разумные силы

на Земле своей безумной экстремистской политикой. Если это правда, то глобальные

игроки, манипулируя рынками, очень сильно рисковали и, похоже, перестарались,

точнее – не учли всех возможных вариантов развития ситуации.

Конец лета – начало осени 2008 года и обострение кризиса

Каковы бы не были причины, по которым курс доллара этим летом искусственно

завышался подобно тому, как курс рубля искусственно завышался и перед российским

дефолтом 1998 года, эта манипуляция не могла не вызвать обвала всех других

активов, в первую очередь нефти, потому что играть против центробанков ведущих

стран-экспортеров Земли не могут даже американские хедж-фонды и инвестиционные

банки. Нужен был лишь подходящей камешек для того, чтобы стронуть лавину с

места, и этим камушком оказался Саакашвилли.

Если вы следили за лентами новостей в те дни, когда разворачивалась драма в

Цхинвале, вы могли обратить внимание на новость о том, что США усиливает свою

группировку ВМФ в Персидском Заливе, причем на подмогу американцам туда

направлялись и корабли союзников, в частности – Франции. В те же дни Иран

произвел пробный запуск ракеты с макетом спутника, фактически продемонстрировав

всему миру то, что он обладает баллистическими технологиями. Такие изделия

никогда не делаются в единственном экземпляре, – всегда есть еще пара-тройка на

случай отказа главного образца, – а это значит, что Иран действительно сегодня

уже обладает или очень близко подошел к обладанию межконтинентальными средствами

доставки ядерных боеголовок. Ядерная программа Ирана работает давно, и плутония

на пару-тройку боеголовок они наверняка уже наработали. Реальность сегодня

такова, что Иран уже стал ядерной державой, пока еще слабой, но уже способной

причинять потенциальным противникам серьезный урон. Именно с намеком на это и

был произведен пробный запуск в ответ на усиление группировки ВМС США в Заливе.

Это также была демонстрация того, что Иран готов сражаться за свое будущее и не

уступит военному давлению.

Грузия, вполне вероятно, мыслилась вашингтонскими стратегами как военная база

для ведения будущих боевых действий – не случайно туда в течение последних

нескольких лет Израилем и США завозилось огромное количество

высокотехнологичного оружия, такое огромное, которое просто не нужно

малочисленным боеспособным частям грузинской армии. Российские войска, временно

оккупировавшие Грузию в конце этого лета, обнаружили там столь многочисленный

арсенал, что вывозили его оттуда в течение месяца, уничтожая по ходу дела всю

инфраструктуру военных аэродромов. Есть сведения, что среди вывезенного или

уничтоженного военного оснащения числилась в числе прочего навигационная

аппаратура, необходимая для наведения крылатых ракет. Сегодня уже даже в

респектабельных российских СМИ появляются заметки на эту тему. Вполне вероятно,

не начни Саакашвилли войну против осетин, война против Ирана уже шла бы в

сентябре месяце, и мировой кризис развивался бы совсем в другом направлении, но

Саакашвилли сорвал план американцев, Израиля и их союзников.

Здесь не стоит останавливаться подробно на всех перипетиях глобальной политики в

контексте грузинской агрессии, стоит сосредоточится на том окончательном

изменении геополитического ландшафта Евразии, которым закончилась эта авантюра.

Главный результат, которого достигла Россия на Кавказе молниеносным разгромом

грузинской армии, – снижение вероятности войны в Иране и реализации плана

неоконсерваторов и Дика Чейни по установлению полного американо-британского

контроля над всей ближневосточной нефтью с перспективой распространения этого

контроля на Среднюю Азию. Эта нефтяная геополитика Буша-Чейни, тщательно

выстраиваемая за период с провокации 9/11 до недавнего прошлого, провалилась.

Более того, под косвенный контроль России перешел кавказский углеводородный

транзит, так как владение осетинским плацдармом по ту сторону Кавказского хребта

дает возможность российским войскам в течение нескольких суток взять всю

территорию Грузии вместе с ее трубопроводами под полный контроль, если вдруг

возникнет такая необходимость. Кроме того, в Израиле на фоне этих событий

произошла смена власти – на место окончательно утратившего авторитет и репутацию

Ольмерта пришел новый лидер, бывший агент Моссада Ципи Ливни, которая пошла на

явное сближение с Россией, в частности, по вопросам взаимодействия в области

поставок вооружений.

Снятие геополитических рисков с цены на нефть, связанное с уменьшением

вероятности новой войны на Ближнем Востоке, в совокупности с давлением,

оказываемым на нефтяные котировки искусственно завышенным спросом на доллары в

середине лета, послужило толчком для движения цен на нефть вниз, которое приняло

лавинообразный характер, вызвав дефицит ликвидности у хедж-фондов, который затем

перекинулся на банковскую систему, вызвав уже естественный спрос на доллары,

переросший в глобальный кризис ликвидности. Все это произошло в период с 8/08 по

9/05. 9/05 произошло первое резкое и «необъяснимое» (для недалеких аналитиков)

падение американского рынка на 3% за одну торговую сессию – до этого индексы

снижались более или менее плавно. Эту дату можно принять за дату начала острой

фазы кризиса, когда инвесторы, адекватно воспринимающие ситуацию, стали массово

уходить с рынка в депозиты и казначейские обязательства. Политическая причина

этого падения, кстати, очень проста – как раз накануне этого падения Дик Чейни

провалил переговоры по вовлечению Азербайджана в антироссийскую коалицию, что

поставило окончательный крест на всей кавказской и ближневосточной стратегии

республиканцев – регион уплыл из американской сферы влияния.

Недели за две до этого российский ЦБ огласил устами своего зампреда Улюкаева

информацию о начале вывода российских резервов из США. Чуть позже, по

неофициальной информации, Китай прекратил вкладывать свои экспортные доходы в

облигации Fannie Mae и Freddie Mac. 9/08 Fannie Mae и Freddie Mac, лишенные

притока кредитных средств, были, фактически, национализированы, а с 9/10 наш

фондовый рынок на негативном фоне вошел в штопор и в течение недели быстро

провалился к уровням 2005 года. Новость о банкротстве Lehman Brothers поддала

свежую струю негатива на глобальные рынки, а последней негативной новостью,

которая к середине сентября доконала глобальный рынок, была новость о

приближающимся банкротстве AIG – крупнейшего эмитента на рынке CDS. В отличие от

тонущих инвестбанков и даже национализированных ипотечных агентств, эта

корпорация является структурообразующей для всей глобальной финансовой

архитектуры. Ее банкротство обрушило бы 60-триллионный рынок CDS и было бы более

катастрофичным для глобальной экономики, чем крах национализированных ранее

Fannie Mae и Freddie Mac.

Что такое CDS? Это, на сегодняшний день, самый опасный дериватив на Земле. Это –

инструмент финансового страхования, страхующий банки и корпорации от дефолта по

своим обязательствам. Если кто-то хочет повысить надежность своих облигаций или

активов, они идет и покупает на них CDS, что позволяет оценивать эти

застрахованные активы в бухгалтерском балансе не по рыночным ценам, основанным

на ценах реальных сделок, а по ценам моделей ценообразования, или даже

произвольно – страховщик, в случае чего, платит. Вы представляете, какую

опасность таит в себе такой подход к оценке активов? Если у вас есть неликвидный

актив, достаточно купить на него CDS, чтобы оценивать его вне контекста ситуации

на рынке – ответственность за такую оценку покрывается страховкой! Все сложные

ипотечные инструменты, фактическая ликвидность которых была никакой, были

застрахованы на рынке межбанковского страхования, и когда рынок ипотечных бумаг

впал в кому, главный страховщик, который страховал эти инструменты, а именно им

и была AIG, должен был бы отвечать за потери банков, а отвечать оказалось нечем.

CDS это сегодня, по сути дела, круговая порука всех крупных банков и корпораций

и, одновременно, коллективная рука, держащая всех крупных игроков рынка за

глотку. При проблемах с ликвидностью хотя бы у нескольких крупных игроков, тем

более – у основных эмитентов CDS, ставки на рынке CDS подскакивают, и другие,

пусть даже и здоровые игроки, начинают испытывать трудности с кредитованием.

Именно это случилось в результате нынешнего кризиса, когда котировки CDS по

обязательствам даже надёжных кредитных учреждений взлетели до 5% годовых. Это

означает, что банк за страховку своих рисков, фактически, должен платить столько

же, сколько он сам зарабатывает на кредитовании, а такой расклад делает весь

рынок CDS бессмысленным, и кредитов никто никому не дает. Из-за угрозы

банкротства основного эмитента CDS, которым является AIG, практически все

межбанковское кредитование на Земле оказалось парализовано.

AIG обратилась за поддержкой в ФРС, но по какой-то причине, наверное – по

причине транса, в котором пребывало все финансовое руководство США, не получило

поддержки вовремя. Тогда случилось совершенно беспрецедентное событие:

губернатор штата Нью-Йорк Дэвид Патерсон по собственной инициативе велел

соответствующим службам в виде исключения дать AIG право занять денег под залог

активов своих дочерних обществ, что запрещено законом. Но это не помогло и 9/16

рейтинговые агентства уменьшили кредитный рейтинг AIG, осложнив ее и без того

плачевное положение и парализовав ее работу – страховщик в случае снижения

рейтинга обязан либо выкупить выпущенные им деривативы обратно, либо увеличить

покрытие. Ни то не другое для AIG, оставшейся без денег, было невозможно.

Поняв,

что крах неминуем, руководство AIG начало готовиться к банкротству. Тут ФРС,

наконец-то, очнулась от транса, в выделила AIG кредит на $85 миллиардов под

залог 80% ее акций. Акционеры AIG поняв, чти их доли в компании по-просту

оказались урезанными в пять раз, не долго думая, устроили гигантскую распродажу,

в результате чего акции AIG, и без того потерявшие большую часть своей стоимости

с начала года, рухнули еще в шесть раз.

Ситуация стала настолько нервозной, что инвесторы резко вспомнили о «финансовом

антиквариате» – 9/18 золото взлетело на NYMEX на 9% за полдня, поставив

абсолютный рекорд роста. В тот день я совершенно отчетливо понял, что хотел

сказать Козьма Прутков своим известным афоризмом: «в финансовую пропасть можно

падать бесконечно». Паника на рынках распространилась как лесной пожар в время

засухи, и кризис доверия подкосил банки, считавшиеся до этого устойчивыми –

Morgan Stanley и Goldman Sachs, – два последних выживших в топке кризиса

инвестбанка Уолл-Стрит остались без кредитных ресурсов и, для того, чтобы иметь

возможность постоянно кредитоваться в ФРС, сменили свой статус на банковские

холдинги. Покончив с последними титанами Уолл-Стрит, кризис принялся за обычные

банки. Washington Mutual был взят под контроль ФРС, и тут же спихнут за $1.9

миллиардов главному «чистильщику» в США последнего времени J.P.Morgan Chase, на

которого уже ранее спихнули Bear Stearns, погоревший еще в первой половине года.

Банк Wachovia был поглощен Citigroup (сделка по самой последней информации не

состоялась, и банк перешел другому покупателю). Обе эти сделки обременили

«спасателей» убыточными активами и списаниями на колоссальные суммы, так что

можно констатировать, что на самом деле обанкротились все крупные банки США. Те,

кто еще формально живы, поддерживаются наплаву искусственными методами.

ФРС перестала сидеть сложа руки и стала тушить панику эмиссией. Ведущие

центрбанки других стран подключились к этому немедленно и ФРС стала

предоставлять иностранным центробанкам свопы фантастических объемов до $620

миллиардов долларов. Объем эмиссии в этот период стал составлять сотни

миллиардов долларов ежедневно! Консорциум крупнейших американских банков создал

фонд в $70 миллиардов для экстренной помощи нуждающимся коллегам, но и это

ничему не помогло – паника не стихала. Возникла ситуация, в которой финансовые

власти США, фактически, заменили собой всю кредитную систему, выпустив для этого

в оборот колоссальную денежную массу. Государственный долг США с 9/18 по 10/2

вырос более чем на $500 миллиардов до такой суммы, которая уже не вмещается на

знаменитом табло Тайм-Сквер. Под гигантским напором ликвидности дико лихорадило

все котировки. Из различных стран стали приходить неутешительные новости – одна

за другой развитые страны сваливались в рецессию. Сворачивается строительство,

падают цены на недвижимость, сокращается производство и рабочие места. Кризис

охватил все без исключения отрасли экономики во всех без исключениях более или

менее развитых странах. Исключение в существующих условиях, может быть, можно

сделать только для Северной Кореи, которая, оставаясь верной идеалам чучхе, по

иронии судьбы может оказаться подготовленной лучше всех к тому мрачному

будущему, которое неумолимо приближается.

План Полсона

9/18 Минфин США, наконец-то, решил предпринять хоть что-то, направленное на

обуздание кризиса, и его глава Полсон, сохранявший до этого момента времени хотя

бы видимость уверенности в себе и в американской экономике, предложил план по

вливанию в Уолл-Стрит колоссальной суммы в $700 миллиардов средств

налогоплательщиков, предназначенных для спасения гипертрофированного финансового

сектора США. Эти деньги были срочно нужны для того, чтобы хоть как-то расшить

паралич на рынке CDS и запустить межбанковское кредитование. Ясно, что

выпущенные на рынок фиктивного капитала эти совершенно реальные деньги

налогоплательщиков приведут в совокупности с теми огромными средствами, которые

уже были затрачены на тушение паники и экстренную помощь тонущим кредитным

учреждениям, к инфляционному удару огромной силы, который обрушится на экономику

США после того, как этот гигантский напор свежей ликвидности вышибет наконец-то

все тромбы, парализовавшие финансовый сектор. Я писал ранее, к чему это

приведет, но другого выхода, по-видимому, уже не было. Действовать нужно было

быстро, и план был немедленно внесен на рассмотрение американским законодателям.

Суть этого плана была точно такая же, как и суть того плана, который реализовал

Рейган для того, чтобы расшить кризис неплатежей 1986 года. Тогда специально

созданная государством Resolution Trust Corporation занималась в конце 1980-х и

начале 1990-х годов выкупом «плохих активов». К слову, этот план тогда не спас

бы американскую экономику, если бы не был подкреплен гением Алана Гринспена.

Однако вынимать накануне выборов из карманов и без того обремененных проблемами

налогоплательщиков $700 миллиардов было, как минимум, некрасиво, к тому же

совершенно неясно, у кого занимать такие огромные средства в условиях, когда их

нереально достать на внутреннем рынке. У Китая или арабов? Это слишком

унизительно. Законодатели решили блеснуть популизмом и хотя бы для виду

поторговаться. Справедливости ради надо сказать, что в лицемерном хоре

защитников налогоплательщиков, которые умудрились раздуть смету плана налоговыми

льготами и какими-то доплатами с $700 миллиардов до триллиона, звучали и честные

голоса. Глава банковского комитета Сената Кристофер Додд призвал вспоминать не

времена 20-летней давности и реформы Рейгана, а 1930-е годы и «новый курс»

Рузвельта, ибо это куда актуальнее в существующей ситуации. Я не могу с ним не

согласиться, однако как проводить курс Рузвельта, когда на политической сцене в

США нет политической фигуры и близко стоящей рядом с Рузвельтом по своей

политической воле, решимости и, главное, бесстрашии? Ведь такой новый курс

означает уничтожение всей той финансовой коррупции, в которой еще со времен

Рейгана погрязли США, и введение карательных законов и мер против нынешних

финансовых магнатов, владеющих американским правительством, неправительственными

организациями, СМИ и даже, в значительной степени, обеими партиями.

Запинка с принятием плана Полсона, как я и предполагал, оказала крайне

негативное влияние на рынок и на ситуацию в целом, и окончательно подорвала

доверие к способности руководства США принимать быстрые и решительные меры по

кризисному руководству экономикой. В сложившейся ситуации план Полсона это,

разумеется, уже никакой не план спасения американской экономики. Если бы его

приняли немедленно, может быть, ситуация и изменилась бы к лучшему, но через

неделю было уже поздно. Когда после косметической доработки, только ухудшившей и

без того плохое решение, план Полсона был принят, он уже мог претендовать не

более чем на роль спущенной на воду финансовой шлюпки для пассажиров финансового

Титаника. Пассажиры первого класса с верхней палубы Уолл-стрит эвакуируются,

разумеется, первыми.

Уолл-Стрит, сначала сильно расстроившийся из-за отклонения плана в первом чтении

и упавший по этому поводу на 777 пунктов, быстро разобрался в сути

происходящего, и решил не радоваться тому, что план наконец-то утвердили, ибо

стало ясно, что на прощальную пирушку пригласят далеко не всех. Да и с

объективной точки зрения радоваться, действительно, совершенно нечему, потому

что американские законодатели, действуя из благих (или популистских) побуждений

в заботе о налогоплательщиках, раздули смету «спасения» до триллиона, а то и

больше, в том числе и за счет урезания налогооблагаемой базы, что не сулит

ничего хорошего для экономики в условиях стремительно прогрессирующего дефицита

бюджета. В той статье, на которую я сослался чуть выше, я писал о том, что

единственное, что осталось в складывающейся ситуации, это резкое снижение

процентных ставок до символических величин, чтобы хоть как-то оживить взаимное

кредитование и выиграть время для поиска международного решения возникшей

глобальной проблемы, но этого не было сделано, и ставки овернайт колебались уже

в районе 7%, подскакивая периодически до 12%.

Пока народ на нижних палубах финансового Титаника в тревоге мечется, не понимая

до конца, что же все-таки происходит, пассажиры первого класса уже спокойно

рассаживаются по местам, в смысле – пилят государственные деньги, – и даже

просаживают их на корпоративный отдых на самом дорогом курорте Калифорнии. Еще

бы, спасение чуть было не сорвалось из-за некоторых не в меру дотошных

законодателей! Такая нервотрепка! Надо же и расслабиться пролетариям финансового

труда, в конце-концов. Отвратительное зрелище, конечно, но так всегда выглядит

гибель империи – вспомните, кем стали бравые передовые комсомольцы времен конца

правления Горбачева. Ходорковский, кстати, был типичным представителем этого

класса. Впрочем, наш собственный российский правящий класс – не лучше, он, увы,

в точности такой же, поэтому нам не стоит уповать на то, что деньги, выделяемые

Минфином на преодоление кризиса в России, будут работать эффективно. Точнее,

надеяться-то надо, надежда сама по себе карман не тянет, полагаться не надо. Все

– слишком серьезно.

Экономику США не спасти – на это не хватит всех денег мира. Ее нужно просто

резать. Резать гипертрофированный ВПК, резать гипертрофированный потребительский

сектор, резать немыслимый торговый дефицит США, резать военные расходы и

ликвидировать американские военные базы, завершать все бессмысленные войны,

словом, приводить США в естественное на сегодняшний день для них состояние –

состояние далеко не самой передовой страны, оказавшейся в глубоком кризисе в

результате некомпетентной финансовой политики правительства. Единственное

отличие США от других стран – первый в мире ядерный арсенал. Ну что ж, и у

России, унаследовавшей ядерное оружие от СССР, тоже в начале 90-х был первый в

мире ядерный арсенал, значительную часть которого пустили на переработку по

причине отсутствия денег на его содержание.

Как конкретно будут резать Америку, если будут, или кто возьмет ее сегодня на

содержание, если кто-нибудь возьмет, пока сказать трудно. Но нетрудно сказать,

для чего, на самом деле, Полсон бросался на колени перед спикером Конгресса

Ненси Пелоси, умоляя дать ему возможность занять эти несчастные $700 миллиардов.

Просто коллегам Полсона по гарвардской бизнес-школе, оставшиеся в его родном

Goldman Sachs, а так же в Morgan Stanley, срочно нужны деньги, чтобы

расплатиться по своим обязательствам. Не обойдут помощью, конечно, и

национализированные ипотечные агентства, и AIG. Помощь также получат J.P.Morgan

Chase и Citigroup, участвовавшие при содействии ФРС в поглощении проблемных

банков. Верхушка финансового мира какое-то время продержится в этой шлюпке. Но

что дальше? Ведь все эти деньги будут направлены не на поддержку здоровой части

экономики, а на поддержку кучки воротил с Уолл-Стрит, ответственных за тот курс,

которым шла к финансовому краху экономика страны все последние годы.

Что же будет с США дальше?

В краткосрочной перспективе просматриваются несколько сценариев развития

событий.

1. «Большая распродажа». В этом сценарии спасенные «планом Полсона» финансовые

круги становятся контрагентами, через которые производится тотальная распродажа

всего того добра, которое еще не успели вывезти из США в процессе глобализации.

Тут пригодятся все те доллары, которые летом скупали центробанки крупнейших

стран-экспортеров. Очень многие активы, которые сейчас, в период острого кризиса

ликвидности, стали «плохими», на самом деле легко привести в порядок при более

благоприятной конъюнктуре, и заставить хорошо работать, так что в США есть чем

поживиться, так же как было чем поживиться и в России 90-х годов. При таком

сценарии произойдет смена собственников у большей части корпоративной

собственности в США. Дальнейшая экономическая картина будет уже зависеть от

того, сумеют ли новые владельцы наладить функционирование своей собственности в

условиях структурно-перекошенной американской экономики, и решит ли следующая

администрация начать постепенно приводить пропорции экономики в нормальное

состояние. Для этого потребуются весьма болезненные реформы, аналогичные тем,

которые мы сами пережили в 90-е годы. Весьма симптоматично в контексте этого

сценария то, что наш великий приватизатор Чубайс совсем недавно вошел в

консультационный совет J.P.Morgan Chase. Говорят, в качестве консультанта по

инвестициям в Восточную Европу. Но чем черт не шутит, может им просто

понадобился человек с опытом принятия масштабных решений по дармовой раздаче

утративших оборотные средства промышленных активов? Или, может быть, им

пригодится российский опыт Анатолия Борисовича, полученный им в 1998 году? А все

к этому идет, кстати… Для глобальной экономики этот сценарий не так плох, потому

что на время «большой распродажи» огромная долларовая масса, закачанная в